一番は保険の見直しが必要だと感じています

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、子どもが生まれてから貯金が増えなくなってしまったことで悩む40歳の専業主婦の方です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

相談者

ウインクさん女性/専業主婦/40歳

埼玉県/賃貸

家族構成

夫(50歳)、子ども(5歳)相談内容

子どもが生まれてから、貯蓄が増えない状況です。主に固定費の支出を減らしたいのですが、プロの視点で見ていただきたく応募いたしました。毎月の赤字は、ボーナスから補てんしている状況です。私自身は固定費の削減が重要と考えており、一番は保険の見直しが必要だと感じています。家賃も夫の給与から見ると少し高い気もしますが、さまざまな面で住みやすい環境であるため、子どもが大きく成長するまで(10年以上)は、ここに住み続けていきたい気持ちがあります。また食費は5万円までに抑えたいのですが、なかなかうまくいきません。日々のお買い物は値段を意識し、必要な物しか買わないよう心がけております。

思い当たることがあるとすれば、料理に使う食材の数が多いのかな(家族の栄養を考えてしまいます)? 雑費の内訳は、日用品・ガソリン代・夫のお昼ご飯代などです。

|

|

|

|

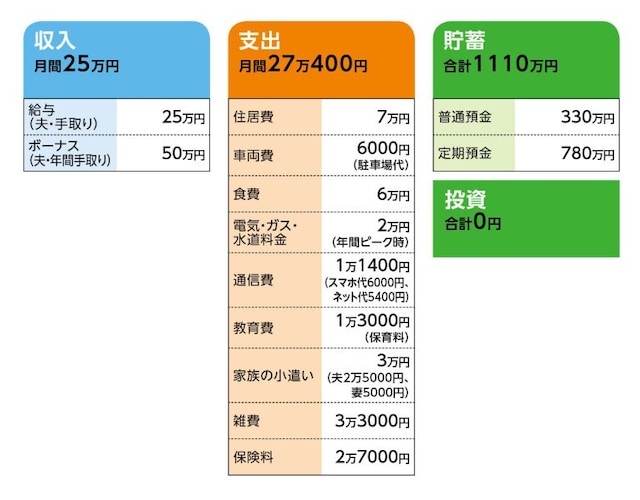

家計収支データ

ウインクさんの家計収支データは図表のとおりです。

家計収支データ補足

(1)ボーナスの使い道(※昨年の実績(年間))車の維持費(自動車保険、車検積立)8万3000円、家族の小遣い9万円、生活費補てん7万3000円、雑費(日用品やお正月の臨時出費、テレビ受信料、賃貸年間保証委託料、火災保険2年分)9万5000円、貯蓄15万円など。

(2)貯蓄について(相談者コメント)

貯蓄は、夫が独身時代に貯めていた金額です。個人の資産を結婚後、どのように線引きしたらよいのか分かりません。普通預金330万円は車の購入費用として貯めています。

(3)児童手当について(相談者コメント)

児童手当を受給していますが、家計の中に含めておりませんでした。児童手当分70万円程度(使ったことはなく、今後も子ども用として貯蓄予定です)、この他に今まで出産祝いやお年玉などでいただいた分90万円程度を子ども名義で貯めており、ごくまれに子ども用途の高額出費(ランドセルなど)がある際はこちらから出すことがあります。

(4)家計収支について(相談者コメント)

毎月、給料が入るたびに前月分の補てんをしており、自転車操業のような状態です(ボーナス月にリセットされます)。

|

|

|

|

所有台数は1台です。車両費の内訳は駐車場代です。現在の車は購入して10年ほど経ちます。買い替え時期は未定ですが、所有13年目から増税されるため、それまでに購入を検討しています。予算は300万〜350万円で、購入費はほぼ準備済みです。また、雑費の内訳の一つに車検代用3000円と自動車税用5000円を毎月積立しています。

(6)加入保険について

相談者コメント「最近、保険を解約し、医療保険に関しては公的な医療制度もあり、いざという際には貯蓄からカバーできるのではと私自身は考えているので解約も視野に入れていますが、夫は不安なようです」

[夫]

・生命保険(22歳時に加入、終身保障、払込55歳まで、死亡保障1000万円、特約なし)=毎月の保険料8100円

・生命保険(44歳時に加入、低解約返戻金型終身保険、払込61歳まで、死亡保障250万円)=毎月の保険料9500円

※学資保険の代用で加入

※解約返戻率が100%を越えるのは、夫61歳の時

・医療保険(44歳時に加入、無解約返戻金型終身保障・終身払い、入院5000円、がん特約・先進医療特約付き)=毎月の保険料4700円

※がん診断特約……終身保障・終身払い

※抗がん剤治療特約……10年保障・10年払い

※先進医療特約……10年保障・10年払い

・個人年金保険(39〜50歳まで加入←本来の払込は60歳まで)=毎月の保険料1万5000円

※最近、解約済み(払戻額190万円は車の貯蓄分に合算しました)

[本人]

・入院保険(30歳時に加入、終身保障、払込60歳まで、入院5000円、手術特約・先進医療特約付き)=毎月の保険料2500円

・がん保険(30歳時に加入、終身保障、終身払い、入院・手術・一時金など)=毎月の保険料2000円

(7)お子さんの進路について

高校までは公立を希望

(8)退職金と公的年金について

夫の定年退職は60歳。退職金は300万円前後。65歳まで継続雇用制度あり。70歳まで継続可能かは会社側の見解不明。夫は働く意志あり。継続雇用後は嘱託社員となり、時給1500円(月22万円程度)。また、夫の公的年金の現時点での見込み額は、年額138万3377円。

(9)その他補足事項(相談者コメント)

普段、外食はほとんどしませんが、お店のテイクアウトやスーパーのお惣菜を利用することもあります(月6000円程度)。価格と必要性を常に意識しており、無駄なお買い物はしていないつもりですが、まだまだ模索中です。最近は5万5000円ほどに抑えることができてきました。

電気とガスをまとめることも検討していますが、節約の目的ではあまり安くならないという話もあり、悩んでいるところです。インターネット代は、集合住宅向けの別プランに変更するかを検討中です(工事費2万円が必要)。

手元にお金を残せるようになれば、子どもが楽しめるところへ行きたいなと思っています。

|

|

|

|

FP深野康彦の3つのアドバイス

アドバイス1:保険を見直し、毎月の収支はトントンに。2年後から貯蓄を増やすアドバイス2:夫65歳まで働けば老後資金のめどがたつ

アドバイス3:相談者自身が厚生年金に加入できれば、年金を増やせる

アドバイス1:保険を見直し、毎月の収支はトントンに。2年後から貯蓄を増やす

お子さんが生まれてから、貯蓄ができなくなってしまうのは、どのご家庭でもよくあることです。2年後からウインクさんが働いて収入を得ることができれば、貯蓄できるようになりますから、それまでは家計管理をしっかりなさってください。現状でも、それほど無駄遣いをしているわけではないと思われます。ご自身も感じておられますが、やはり保険の見直しが必要です。見直しをすれば、毎月の収支はトントンにできます。ボーナスから生活費の補てんもなくなりますから、貯蓄をしっかりしていきましょう。

まず、保険の見直しです。ご主人の保険のうち、終身型の生命保険は2つとも払い済みにします。ここまで支払った保険料分の保障は残ります。低解約返戻金型の終身保険は、学資保険代わりですが、教育費は貯蓄からまかなえます。

また医療保険も特約が多く、やや割高です。解約するか基本保障のみとして保険料を下げてはいかがでしょうか?

その上で、新規に保険金額1000万円、保険期間10年の割安な定期保険に加入し、必要な保障を得てください。医療保険も加入し直すのであれば、入院日額5000円のシンプルなものに。ウインクさんの保険は、医療保険のみ残し、がん保険は解約。これでおそらく二人の保険料は月1万円程度に収まるでしょう。

保険の見直しで1万7000円の削減。食費をあと3000円削減できれば、合計2万円。現在の毎月の赤字は解消できますし、ぜひそうしていただきたいと思います。

毎月の収支がトントンであれば、ボーナスから生活費の補てんに充てている7万3000円は貯蓄に回すことができ、現在の15万円に加えて22万3000円。ボーナスでの家族の小遣いの見直しをして、ボーナスからの貯蓄25万円を確保してください。

毎月の貯蓄は、2年後にウインクさんが働けるようになってからでいいでしょう。

アドバイス2:夫65歳まで働けば老後資金のめどがたつ

今後2年間はボーナスからの貯蓄25万円のみですが、2年後からウインクさんが収入を得て、毎月8万円の貯蓄をしてください。年間でボーナス分も加えて121万円の貯蓄です。ご主人が60歳までの8年間で970万円貯めることができます。現在の貯蓄のうち普通預金は車の買い替え費用となるので、定期預金の780万円を加えて、1750万円。2年分のボーナスからの貯蓄50万円も加算すれば1800万円となります。これに退職金の300万円を加えると2100万円。これがご主人60歳になるまでに貯めることができるお金ということです。

この間、教育費として1000万円程度の支出がありますので、結果としては1100万円が老後資金となります。

ただ、ご主人は60歳以降も再雇用で働け、ウインクさんもまだ十分働ける年齢です。仮にご主人の収入が月22万円になっても、ウインクさんの収入が継続してあれば、貯蓄を続けることも可能です。月8万円なら、ご主人が65歳になるまでの5年間で480万円を積み上げられます。この5年間でどれだけ貯蓄を増やせるかは、ウインクさんの頑張り次第です。

アドバイス3:相談者自身が厚生年金に加入できれば、年金を増やせる

ご主人が60歳から65歳までの5年間が頑張りどころですが、ウインクさんがもう少し前からフルタイム、少なくとも厚生年金に加入できるような働き方ができれば、家計に余裕がでますし、老後資金を多く残すこともできます。何よりも、10歳の年齢差がありますので、ご自身の公的年金をしっかり受給できるようにしておくことが大切です。扶養の範囲内にこだわるのではなく、フルタイムで働くことを前提にした仕事探しをしていただきたいと思います。

そのことで、多少家計支出が増えることがあるかもしれませんが、生活費はご主人の収入の範囲で、ウインクさんが得た収入の9割を貯蓄に回すという心づもりでいてください。ウインクさんの収入が増えれば、それだけ貯蓄、老後資金を増やせるのです。

ご主人が65歳から公的年金約138万円を受給し、ウインクさんが月8万円の働き方だとすると、毎月の生活費は20万円弱。仮にご主人が70歳まで働けたとしても、ウインクさんの公的年金の受給までにあと5年あります。

貯蓄からの取り崩しを少しでも遅らせるためには、やはり長く働き、収支トントンになるような生活を心がけるようにしてください。ご主人が70歳まで働くのであれば、年金の繰り下げも有効です。

当面は、子育てで大変だと思いますが、できるところから家計改善していってください。結婚前にご主人が貯めた貯蓄も、家族で使うものとして線引きなどせず、一緒に貯蓄プランを検討するようにしてください。これまでの試算を参考に、どんな働き方をすればいいのか、それによってどのくらい貯蓄が増やせるのか、ご主人ともご相談なさってください。

相談者「ウインク」さんから寄せられた感想

マネープランクリニックはいつも拝見していて、勉強させていただいております。さまざまなご事情を抱えている相談者さんへの、深野先生の優しいお人柄が表れるアドバイスに、毎回心が温かくなります。そして我が家の家計も見ていただけたご縁をとてもうれしく思います。今回の相談を通して、ライフプランやそれに伴う日々の家計は、夫婦でしっかり共有しなければいけない大切さを改めて感じました。深野先生のアドバイスを受けて、少しずつ実践しているところです。今後も夫婦共に勉強していきます。本当にありがとうございました。

教えてくれたのは……深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文:伊藤加奈子

(文:あるじゃん 編集部)