中古マンションを買ってリノベーションすることになりましたが不安に

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、夫が5年前に債務整理したものの、少しずつ貯金を増やし住宅購入できたという41歳の会社員女性です。ところが住宅ローンを組んだことに、不安を感じるとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

相談者

スピカさん女性/会社員/41歳

関西/借家(マンション)

家族構成

夫(会社員/41歳)、第1子(中学3年生/15歳)、第2子(年長/6歳)、第3子(1歳)相談内容

いつも拝見させていただき、大変勉強になります。深野先生の人柄に、いつも感動してこちらまで涙しそうになっております。私が相談したいのは、将来設計についてどこから考えたらいいのか、最近、住宅ローンを契約することになったのですが、返済が不安で仕方がありません。

私は7年前、1人の子連れでの再婚をしました。シングルマザーのときに少しずつ貯金をしていましたが、再婚を機に引っ越し、それまでは夫婦それぞれきょうだいと暮らしていたので新居での家具・家電すべて購入、夫の希望で地元結婚式、妊娠・出産とイベントが続き、1年半くらいで貯金はほとんどなくなりました(児童手当も使ってしまいました)。

|

|

|

|

結婚してから私がお財布をにぎるようになり、4年前に奨学金も一括返済しました。コロナ禍もあり収入が減ったので、固定費など支出を削って、少しずつお金が貯められるようになりました。

1年半前に3人目の子どもも生まれ、住んでいる家ではままならなくなってきたうえに、来年は1人目と2人目の子の高校・小学校入学のタイミング、債務整理から5年以上経ち、住宅ローンの審査に通るという条件がそろい、中古マンションを買って、憧れの会社でリノベーションすることになりました。信用情報がきれいになったうれしさと、年齢的なことや価格高騰の焦りもあり、勢いで買ったところもあります。

ですが、契約後だんだんと冷静になってきて、賃貸と比べ支払額が大きくなるうえに、ローンを組んでしまった怖さに不安で眠れないこともあります。どこをどうすれば、どう計画すればよいのかアドバイスお願いします。

いつも家計簿とにらめっこしながら、どこを変えるべきか悩んでいます。よろしくお願いします。

|

|

|

|

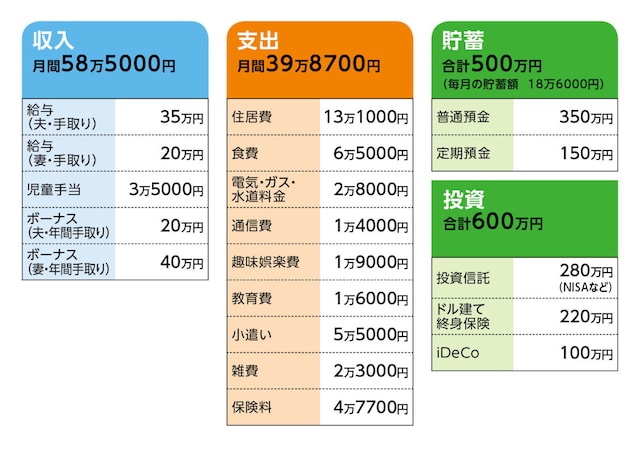

家計収支データ

スピカさんの家計収支データは図表のとおりです。

家計収支データ補足

(1)ボーナスの使い道ふるさと納税6万円、受験にかかる費用8万円、入学にかかる費用(2名分)15万円、残り引っ越し費用。昨年、一昨年までは、一番上の子どもの季節講習にも充てていました。ちなみに、もう二度と塾には通わないと言っています(自宅学習の方が、効率がいいとのこと)。

(2)収入について

時短勤務が終わったら、妻はデータに記載しているものより月5万円UP(ボーナス年間5万円UP)。データ以外に、夫が副業で年20万〜35万円収入を得ています(全額貯蓄)。

(3)貯蓄について

毎月の貯蓄は、以下のとおりです。

・普通預金7万円、定期預金3万3000円

・NISA制度による積立2万3000円(夫1万円、相談者1万3000円)

・投資信託1万円(相談者)

・iDeCo1万5000円(夫1万円、相談者5000円)

児童手当は全額貯蓄。児童手当分の毎月3万5000円は普通預金に貯めています。児童手当3万5000円分を足すと、毎月の貯蓄額は18万6000円となります。

|

|

|

|

通信費:夫格安スマホ2500円、相談者格安スマホ2500円、子格安スマホ3500円、Wi-Fi代5500円

趣味教養娯楽:外食・レジャー・美容・服を計上

教育費:第1子の給食雑費1万2000円・第2子の通信教育費4000円

小遣い:夫3万2000円、相談者2万円(夫婦それぞれお酒やタバコ代、交通費含む)。子ども3000円。

雑費:日用品、交際費、医療費を計上。交際費は飲み代ではなく、義母へ食事を作って冷凍便で送っています

(5)住宅ローンの内容

・マンション購入費、諸経費、リノベーション費用の合計6000万円

・頭金240万円を支払い済み

・住宅ローン5760万円、変動金利0.825%、35年返済

・毎月返済16万3000円+管理費・修繕積立金5万円=計21万3000円

・リノベーション工事の間は、利息のみ支払い。2万3000円。来月から

・入居時期:来年

・固定資産税:概算で12万円

(6)保険内容

夫/

・積立型ドル建て終身保険(死亡保障8万米ドル、65歳まで払込、満期620万円予定(契約時)。円安の影響で4000円以上保険料が高くなりました)=毎月の保険料1万9500円。現時点の解約返戻金5665.1米ドル

・医療保険・生命保険(死亡保障800万円、がん診断50万円、三大疾病入院1日5000円、がん通院2500円)=毎月の保険料6200円=65歳までの定期保険

相談者/

・積立型ドル建て終身保険(死亡保障7万米ドル、63歳まで払込、満期380万円予定(契約時)。円安で4000円以上保険料高)=毎月の保険料1万4500円。現時点解約返戻金4392.5米ドル

・終身医療保険(死亡保障200万円、女性特約付き)=毎月の保険料7500円

(7)子どもの進路について

子ども3人については、小中高とも公立予定。一番上は実家から私立大学に通いたいと言っています。第2子、第3子も大学進学予定。第2子は理系・文系は未定。第3子は私立文系。

(8)働き方、退職金について

退職金制度あり。ただ金額は不明です。定年は夫60歳、相談者65歳。夫は働けるだけ働くと言っています。ものづくりの仕事なので、個人でも副業をしています。

(9)公的年金について

夫婦2人とも厚生年金加入。現時点での見込み額は、夫:約63万円、相談者:約65万円。

FP深野康彦の3つのアドバイス

アドバイス1:住宅ローンの返済が始まるのと同時に、教育費の用意が必須アドバイス2:繰り上げ返済は退職金の額による。70歳まで働く覚悟を

アドバイス3:時短勤務終了後は貯蓄スピードをアップさせ、教育費優先で

アドバイス1:住宅ローンの返済が始まるのと同時に、教育費の用意が必須

ここまでの人生、よく頑張りましたね。債務整理という大きな出来事を経て、念願のマイホームを購入できたのは、ひとえにスピカさんの頑張りなのでしょう。でも、一番下の子はまだ1歳。これから次々と教育費がかかってくることを思うと、ひと息つくのは、だいぶあとになりそうです。少なくともあと20年。先のことは何があるかわかりませんが、子ども3人の教育費は優先的に準備していかなくてはなりません。当面は住宅ローン控除を使えますので、しばらくの間は、繰り上げ返済などは考えずに、きちんと返済していくようにしましょう。

現時点では、生活費もしっかり管理され、よくやられていると思います。ただ、保険に関しては、子ども3人に対する保障が不足しています。外貨建て終身保険に加入している方は多いのですが、必要な保障を確保したうえで加入するならまだよいです。しかしスピカさんのご家庭の場合は、保険料が割安な定期保険で十分な保障を確保しましょう。

現在のドル建て終身保険は払い済みとして、今後の保険料の支払いをなしにします。保障はここまでの保険料分は残ります(保険会社に確認してください)。必要な死亡保障は、夫婦それぞれがペアローンを組むことから2人とも団体信用生命保険に加入するため、住宅ローン分は差し引いて考えます。

夫は死亡保障1500万円、保険期間20年。スピカさんは死亡保障1000万円、保険期間は20年。さらに、現在加入中の医療保険は、できればシンプルな掛け捨ての医療保険に加入し直すことを検討してください。夫婦それぞれ、入院日額5000円で十分です。

これら保険を加入し直したとすると、保険料は2人で1万1000円程度に収まるはずです。現在の保険料から3万7000円削減できるうえ、保障は必要十分に確保できます。

その分を毎月の貯蓄に上乗せできれば、児童手当を除いて毎月貯蓄額は約18万円が可能となり、年間で216万円。ボーナス60万円から半分強の34万円を貯蓄できれば、年間250万円貯められます。まずは、これだけの貯蓄ができるポテンシャルがあるんだと自信を持ってください。

しかし、もうすぐ、住宅ローンの利息の支払いが始まり、来年からは住宅ローンの支払いが始まります。現在の住居費から8万2000円アップしますから、毎月の貯蓄額はその分、減ってしまいます。毎月18万円の貯蓄ができる家計ですが、来年からは毎月10万円に。ボーナスから30万円とすると、年間150万円の貯蓄となります。

これは当面の間、すべて教育費に回っていくと考えてください。

アドバイス2:繰り上げ返済は退職金の額による。70歳まで働く覚悟を

来年から毎月の貯蓄額が10万円、ボーナスから30万円の貯蓄で年間150万円。夫が60歳定年になるまでの19年間で2850万円になります。現在ある金融資産1100万円を加えると3950万円です。これに、児童手当は全額貯蓄しているので、約300万円を加えます。さらに夫の副業収入が20万円とすると、19年間で380万円を加えると、合計4630万円になります。この間、教育費として約3200万円が出ていきます。内訳としては、1人目は高校・大学費用で600万円。2人目は小学校から大学(理系とします)で1040万円。3人目は幼稚園から大学(文系)までで1010万円。学費の合計は2650万円です。これに塾代などもかかってきますので、約3200万円は見込んでおいてください。

60歳時点の金融資産4630万円から差し引くと、残りは1430万円となります。ただ、現在の家計で毎月教育費として1万6000円計上している分がありますので、これが19年間で360万円ですから、結果、約1800万円が残るということになります。

これは現時点での進路希望、学校教育費の平均で試算していますが、子どもの進路や塾代などのかけ方、教育費の値上がりなどによって、1800万円より減るかもしれません。

このように教育費を優先していくと、住宅ローンの繰り上げ返済は難しく、60歳までは、このまま返済を続けていくのが賢明でしょう。

また、60歳以降の金融資産はお二人の退職金がどの程度かによっても異なってきます。勤務先の退職金制度について、確認しておかれるといいでしょう。

アドバイス3:時短勤務終了後は貯蓄スピードをアップさせ、教育費優先で

夫60歳以降のマネープランについては、変動要因が多く、今の段階で明言することはできませんが、考え方だけ述べておきます。まず、住宅ローンですが、60歳時点でのローンの残りはおそらく2700万〜2800万円ほどでしょう。退職金が多額でない限り、一括返済するのは難しいでしょう。夫は60歳以降も収入を得て、スピカさんの定年は65歳ですから、そこまではしっかり働き、収入のなかから住宅ローンの返済を続けていくことになります。

目安としては、その時点での支出次第ですが、毎月38万円ならその分の収入を得る、ということです。返済完了は夫76歳ですが、現実的には70歳まで働いて、その時点で一括返済し、年金生活に入る、というイメージになるかと思います。70歳まで働くのであれば、公的年金を繰り下げて、受給額を増やすという選択もできます。

また、スピカさんがあと数年で時短勤務が終わり、収入アップが見込めるのであれば、その分を貯蓄に回せば、手取りで月4万円、ボーナスも増えるとして17年間で約850万円になります。

これを60歳時点で住宅ローンの一部繰り上げ返済に充てることもできます。繰り上げ返済で、返済期間の短縮する方法ではなく、返済額を軽減させる方法を選ぶことも考えられます。

いずれにしても、これから教育費が次々とかかってきますので、大学進学までの費用のめどを付けることを優先してください。まずは、夫婦で協力して貯蓄を頑張る。それ以外に方法はありません。

最後に、iDeCoですが、住宅ローン控除が始まったら、控除のメリットが薄れると思います(iDeCo分は余るかもしれません)。いったんiDeCoは休止し、NISAは継続。残りはすべて定期性預金などで確実に貯めていくようにしてください。

不安はあるかもしれませんが、3人のお子さんのために、乗り切ってくださいね。もし不安が残るようでしたら、1人目の大学進学が決まったときなどに、あらためてご相談をお寄せください。その時点でのアドバイスは、また変わってくると思います。

相談者「スピカ」さんから寄せられた感想

このたびは、我が家の家計を真剣に考えてくださって、本当にありがとうございました! 深野先生のアドバイスは皆さんに対して真摯で、温かい人柄にいつも心を打たれていたので、今回診断を受けられたのは本当にうれしかったです。何度も何度も身体に刻むよう読み返しました。私と夫は、それぞれ高校・大学から奨学金制度を利用し、返済に苦労した経験があります。我が子にはそんな思いさせたくない気持ちはありましたが、あらためて教育費のためにしっかりお金と向き合って、確実に貯めていかねばと再認識できてよかったです。貯蓄頑張ります! 第1子が大学へ進学したら、また報告をかねての相談をしたいと思います!

教えてくれたのは……深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文/伊藤加奈子

(文:あるじゃん 編集部)