定年後にマンションを購入することは可能でしょうか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、ご主人と転勤先で暮らす39歳の専業主婦の方。夫婦の年齢差が14歳あるため、なかなか参考になるマネープランが見つけられず、将来の不安ばかりが大きくなるとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

相談者

心配過多さん(仮名)女性/専業主婦/39歳

茨城県/賃貸住宅

家族構成

夫(会社員/53歳)相談内容

私は物心ついたときから心配性で、若いときから老後のことばかり考えているような子どもでした。とはいえ心配性ゆえに投資などには怖くて手を出せず、日々コツコツ貯金しかしてこず、いつの間にかこんな年齢になってしまいました。我が家は夫との年齢差(夫が14歳上)があり、無料で公開されているようなライフプランシミュレーションを見てみても、なかなか我が家に合うものがなく、毎日将来が不安で仕方がありません。

今、特に不安に思っているのは、終の棲家と夫が亡くなったあとのことです。

|

|

|

|

【2】過去に5年ほど厚生年金に加入していたことがありますが、その後はずっと夫の扶養で第3号被保険者となっております。夫が亡くなったあと、私の年金は微々たるものだと思うのですが、いくらぐらい貯金があれば暮らしていけるのでしょうか?

家計収支データの食費には外食費と嗜好品が含まれております。夫婦とも毎晩晩酌をするため、なかなか節約できずにいます……。

ボーナスは夫への特別小遣い以外は基本的に貯金に回していますが、5年に1度あるかないかの国内旅行や、壊れた家電の買い換えなど大口の出費があるときは貯金から支払っています。

インターネットで「年の差 老後 専業主婦」などと検索をしては、将来を悲観する毎日で夫にもあきれられています(笑)。どうかプロの目でご指導いただければ幸いです。どうぞよろしくお願い申し上げます。

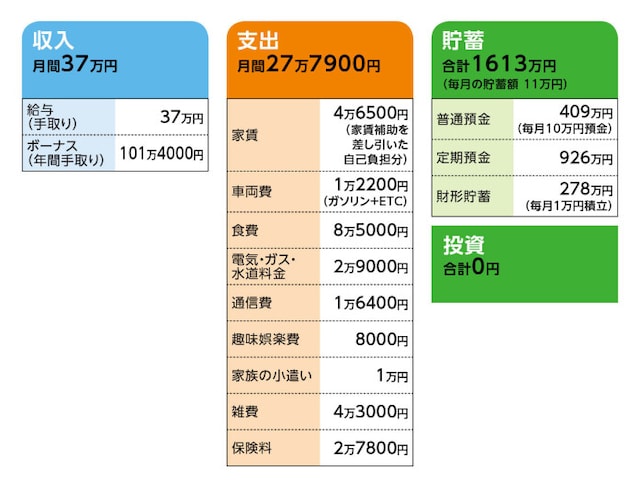

家計収支データ

心配過多さんの家計収支データは図表のとおりです。|

|

|

|

家計収支データ補足

(1)ボーナスの使いみち夫への小遣い3万円、残り貯蓄。クルマの維持費(保険、税金、車検等)は貯蓄から出している、という認識。

(2)クルマの保有について

定年後、東京都に戻ったらクルマは手放す予定。代わりに、125ccのバイクを購入。予算30万円以下。

(3)会社と折半している家賃について

実際の家賃8万3000円、共益金5000円、加算保険料500円。そのうち家賃4万6500円+火災保険500円が自己負担で、給与から天引きされている。

(4)加入保険の保障内容

[夫]

・生前給付保険(終身タイプ、65歳払い済み、死亡保障200万円)=毎月の保険料7000円

・医療保険(終身タイプ、65歳払い済み、入院1日目から日額7000円、手術給付金は手術の種類により7000円の40・20・10倍、先進医療特約付)=毎月の保険料5900円

・個人年金保険(60歳払い済み、65歳から15年間年金額100万円)=毎月の保険料1万2700円

[相談者]

・医療保険(2004年から30年払込掛け捨て、入院1日目から日額6000円、手術給付金は種類により6万〜24万円、病気災害死亡の場合60万円)=毎月の保険料2200円

(5)住宅購入について

東京都に2〜3LDK・築25年以内が理想。ただし、だとすれば相場は2500万〜3000万円なので、とても手が出ないと考えている。

(6)ご主人の定年後について

定年60歳。その後、勤務先の再雇用制度を利用して65歳まで働くことができる。ただし、再雇用だと現在の茨城県での勤務となり、それは相談者には「精神的にもっともきびしい」とのことで、定年後に新たに職探しとなるものの、アルバイト(月8万円程度)でもいいので、東京都に戻り65歳まで働く予定。

|

|

|

|

1000万円程度の予定。

(8)公的年金について

夫16万511円、相談者7万655円(ねんきん定期便の最新版)。

(9)相談者が働くことについて

現在専業主婦である理由は、運転免許証がなく、クルマがないと生活できない土地のため、働くことができないとのこと。茨城県への転勤前はパートをしていたそうで、東京都に戻ればまたパートを開始する予定。

(10)老後の生活について

夫も相談者もとくに趣味ないが、しいて言えば、相談者はパン好き。家族の小遣い1万円は夫用で、相談者はとくになし。定年後も今と同様の生活をしていると思われるとのこと。

相談者コメント「夫は毎日働いてくれて、子育ての苦労も知らず、贅沢にも専業主婦をさせてもらえている私は、とても幸せだと思います。

世の中にはもっと大変な方が多くいらっしゃるのに、将来が不安だなどと言ってる場合ではないのかもしれません。自分の弱さに悲しくなります。甘えている自分を奮い立たせるためにも、きびしいお言葉もしっかりと受け止めたいと思っております」

FP深野康彦の3つのアドバイス

アドバイス1:これを機会に家計を見直してみるアドバイス2:貯蓄ペース維持ならマンションの現金購入も可能

アドバイス3:定年までの7年間を心穏やかに過ごす

アドバイス1:これを機会に家計を見直してみる

年齢差があるご夫婦として、ご自身でいろいろ調べられても、それでも合う情報や結果が得られなかったとのこと。ともあれ、試算をしてみましょう。データを拝見しますと、月11万円の貯蓄(うち1万円は財形貯蓄)とのことですが、毎月の家計収支は月10万円の黒字ですから、実質、給与からは年間120万円の貯蓄。また、ボーナスはほぼ全額貯蓄に回しています。

ただし、クルマの維持費(税金、保険、車検その他整備)を貯蓄から捻出されているはずですから、その他の不定期支出も考慮して、ボーナスからは80万円の貯蓄としました。したがって、現状、年間200万円を貯めることができます。

この貯蓄ペースは十分高いのですが、定年後にマンション購入という大きな支出が控えています。そこで、これを機会に家計の見直しをしてみましょう。

まず、手をつけてほしいのが保険。ご主人加入の終身保険は不要です。死亡保障として200万円を確保されていますが、貯蓄もあり、あとで触れますが、ご主人に万が一のことがあれば、遺族厚生年金が支給されます。この終身保険は払済保険にして、浮いた保険料は貯蓄に回してください。

あわせて、食費や雑費などは工夫次第でもう少し下げられる可能性があります。それにより我慢をしいられ、ストレスが溜まっては逆効果ですが、削ってもいい支出があるかもしれません。ここでは先の保険の見直しを含め、月3万円余計に貯められたとして、試算をしてみます。

貯蓄ペースは月13万円にボーナス80万円ですから、年間236万円。ご主人が定年となるまでの7年間、この貯蓄ペースが維持されれば1652万円。

これに退職金1000万円と現在ある金融資産1615万円を加算すると、約4200万円。さらに、個人年金保険の総額1500万円を前倒しで加算した約5700万円が、ご夫婦の老後資金となります。

アドバイス2:貯蓄ペース維持ならマンションの現金購入も可能

ご主人が60歳になると、定年退職し、東京都に移住。そのタイミングで、現金でマンションを購入します。希望する物件の価格帯が2500万〜3000万円とのことですが、とりあえず2500万円で考えてみます。また、購入にあたっては別途、仲介手数料等の諸費用が100万〜150万円発生します。住宅とは直接関係ありませんが、新規購入のオートバイ費用30万円も加算し、トータル費用として2650万円ほど。これを先の老後資金から差し引くと、残りの手持ち資金は約3100万円。

また、定年後の生活費ですが、家賃がなくなる代わりに、固定資産税とマンションの管理費、修繕積立金が発生します。これら維持費を月3万円(税金は月割り)とします。

その他の支出としては、個人年金保険の支払いが60歳で終了しますが、同時に心配過多さんの国民年金保険料と、ご夫婦の国民健康保険料、介護保険料が発生しますので、実質、この部分では月2万〜2万5000円のコストアップ。

あとはクルマからオートバイに切り替わり、維持費も加算して、コストは月1万円程度。それらを考え合わせて、想定される生活費は月25万5000円ほどとします。

一方、収入ですが、ご夫婦とも65歳まで「アルバイト程度」とのことですから、8万円ずつ、計16万円とします。結果、毎月9万5000円の赤字。ご主人が公的年金支給となる65歳までの5年間で、570万円を貯蓄=老後資金から捻出することになります。

次に、ご主人65歳以降の世帯収入は、ご主人の公的年金額16万円と心配過多さんのパート収入8万円で計24万円。

また、おそらくご主人には「加給年金(※)」が支給されます。支給額は年間で39万円程度(正確な金額は年金事務所で確認してください)。結果、税金や社会保険料などを差し引くと、実際の世帯収入は23万〜25万円でしょうか。

生活費は、ご主人の医療保険の支払いが終了するので、月25万円として、平均して月1万円程度の赤字に。ご主人が74歳(心配過多さん60歳)となる9年間で、赤字額は100万〜110万円になります。

ご主人74歳のとき、心配過多さんの国民年金保険料の支払いはなくなりますので、それ以降の収支はトントン。

さらにその5年後、心配過多さんが公的年金の受け取りを始めると、同時にご主人への加給年金の支給はなくなります。あわせてアルバイトも辞めると、世帯収入は公的年金だけとなり、家計赤字が月1万〜1万5000円程度発生します。

結果、ご主人65歳から30年間の家計赤字は350万円ほど。60歳から5年間で取り崩した570万円との合計は920万円。多めに見積もって1000万円として、先のマンション購入後の手持ち資金3100万円から差し引くと、この時点(ご主人95歳、心配過多さん81歳)での残金は2100万円。

さらに、老後の予備費(医療・介護費用、住宅リフォーム・修繕など)として700万〜800万円を別途差し引いても、1300万〜1400万円が残る計算になります。

また、ご主人にもしものことがあり、一人暮らしとなっても、自身の老齢基礎年金に加え、遺族厚生年金を受け取ることができます。おそらく支給額は、月13万円程度でしょうか(これも年金事務所で確認してください)。

この金額は心細いと感じるかもしれませんが、遺族厚生年金は非課税ですし、生活費も当然下がります。

仮に心配過多さんが81歳のときに一人暮らしとなり、それ以降の生活費の赤字が月3万円だとすると37年間、月5万円でも22年間、残った老後資金でその赤字がカバーできます。つまり、一人になっても資金的にはほぼ困らないと言えるのです。

(※)厚生年金の被保険者(被保険者期間20年以上)が65歳に達した時点で、生計を維持している扶養家族(一定の年収以下の65歳未満の配偶者、または18歳未満の子)がいる場合に支給される年金。条件はいずれも原則。

アドバイス3:定年までの7年間を心穏やかに過ごす

結論としては、生活費を現状より月3万円下げ、定年までその分も含めて貯蓄ペースを維持できれば、心配されていたマンション購入も、一人になられてからの老後生活も、資金的には大丈夫だと言えるでしょう。数字で判断すれば、先の試算はマンション価格を2500万円としましたが、諸費用込みで3000万円でも、おそらく問題ないと考えます。

しかし、もしも月3万円のコストダウンが難しく、現状のままのペースなら、ご主人95歳の時点で、老後の予備費を差し引くと、残金はほぼない状態となります。月2万円のコストダウンなら700万〜800万円は残る計算になります。

もちろん、これはあくまで試算です。このとおりにキャッシュフローが推移するとは限りません。

まずは今より貯蓄ペースを上げられるような家計管理を目指してください。難しければ、無理はせず、可能な範囲で継続しましょう。想定より貯蓄ペースが落ちれば、購入するマンションの物件価格を下げるなどして調整をすればいいのです。

したがって、老後に向けて、そう心配になる必要はありません。それよりも気になるのは、心配過多さんの気持ちの持ち方です。

将来を不安に思うあまり、自身を追い込んでしまう。専業主婦だから、子育ての苦労もしていないから、自分は弱いのだと責めてしまう。そういった発想や状況は、生活においてマイナスにはなってもプラスにはなりません。

ご主人の定年までの7年間は将来を悲観せず、心穏やかに過ごす。それが、ご夫婦にとって望ましい形ではないでしょうか。ときにリフレッシュが必要なら、方法は何でも構わないので積極的に行ってください。

パンがお好きなのですから、有名なお店まで買いに行くとか、自身で焼いてみるとか。そのことで多少支出が増えても気にすることはありません。家計の見直しを先に勧めましたが、これは今後を豊かに生きるための必要経費であり、それこそが有意義なお金の使い方です。

心配過多さんには、心配過多さんの人生があります。誰かと比較する必要はありません。前向きな気持ちで将来を見据えてください。

教えてくれたのは……深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文/清水京武

(文:あるじゃん 編集部)