57歳ぐらいで、少し早めにリタイアしたいと思っているのですが可能でしょうか

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、住宅ローン完済後の57歳で完全にリタイアしたいと考える49歳の独身女性。老後のためにもっと貯蓄を増やしたほうがよいのか……? 家計コンサルタントの八ツ井慶子さんがアドバイスします。

相談者

ちょうすけさん(仮名)女性/会社員/49歳

神奈川県/持ち家(マンション)

家族構成

一人暮らし相談内容

天涯孤独のため、50歳を目前に定年後の生活が不安です。住宅ローン1200万円をあと8年(170万円/年)で返済し、57歳ぐらいで、少し早めにリタイアしたいと思っているのですが可能でしょうか。マンションは築45年のため、将来は売却または賃貸にして、施設に入りたいと思っています。定年後の生活のためにもっと貯金したほうがよいでしょうか。

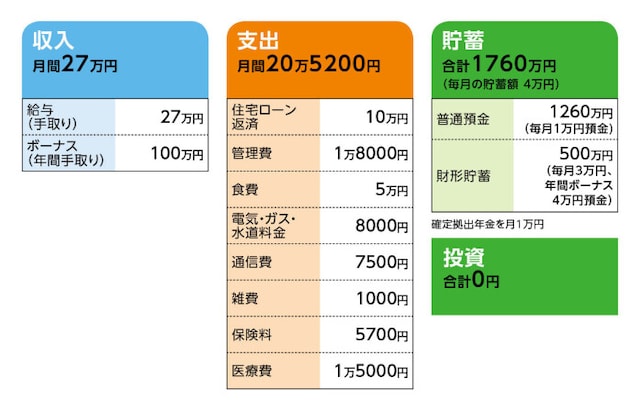

家計収支データ

ちょうすけさんの家計収支データは図表のとおりです。|

|

|

|

家計収支データ補足

(1)ボーナスの使い道について住宅ローンの繰上げ返済50万円、固定資産税5万7000円、洋服等3万円、美容院1万6000円、マッサージ2万円、電子書籍5万円、宝くじ1万円、旅行10万円(ただし、ここ3年は行っていないです)。あとは口座に入れたまま。

(2)貯蓄について

1260万円は4つの銀行に分けて預けており、すべて普通預金。

(3)住居費について

・中古マンション、築45年

・購入価格/2500万円

・ローン借入額/2500万円

・借入金利/0.925%

・返済期間/17年(66歳まで返済)

・ローン残債/1200万円

・毎月の返済額/10万円

・管理費、修繕積立金(月)/1万8000円

・固定資産税はボーナスから

(4)電気・ガス・水道料金について

電気代をガス会社に統一しています。

(5)通信費の内訳

モバイルWi-Fi/月4800円、携帯電話/月1300円、固定電話/月550円、プロバイダー代/年9300円

(6)医療費について

持病があり、大きな病院にかかっています。薬代も含まれます。

(7)加入保険について

・終身医療保険(終身払い、死亡150万円、入院5000円、他手術一時金)=毎月の保険料3000円

・がん保険(期間10年、死亡100万円、入院1万円、回復金、他手術一時金)=毎月の保険料2700円

・終身保険(ドル建て・死亡30000ドル)=10年払込み済み

※死亡保障は終身医療保険で確保しているので、もう少し円安になれば解約も考えたいです。

|

|

|

|

年金はこのまま60歳まで働いて、65歳からの受給で月10万円くらい。退職金は60歳定年で300万円くらい。

(9)今後の働き方について

57歳で可能であればフルリタイアを希望していますが、難しい場合は週2、3日アルバイトも考えています。65歳まで再雇用があります。再雇用は週3日勤務でもOKのようです。

(10)入居したい施設とマンション売却について

入居したい施設の料金は月10万〜15万円、入居金100万〜300万円くらい。入居は年金受給開始年からと考えています。マンション売却については、現在でしたら2000万円くらいで売れるかもしれませんが、16年後だと300万円くらいで売却できればよいほうかと思っています。

(11)今後大きな支出が伴うライフイベントについて

家電の買い換えが必要と思います。50万円ぐらい。自身の死後の手続きを依頼する予定で、死後事務委任契約料金が100万〜300万円。マンションを賃貸にする場合はリフォーム代もかかりそう。

家計コンサルタント・八ツ井慶子の3つのアドバイス

アドバイス1:実際の収支をもう一度見つめ直してみましょうアドバイス2:計算上は57歳リタイアも大丈夫。過度な不安は不要

アドバイス3:働く時間が浮いたら、その時間で何をしますか?

アドバイス1:実際の収支をもう一度見つめ直してみましょう

ちょうすけさんは早期リタイアをご希望で、老後のためにもっと貯蓄を増やしたほうがよいか悩んでいらっしゃるのですね。では最初に、現在の家計収支をよく見てみましょう。|

|

|

|

・支出:20万5200円×12カ月+68万3000円(ボーナス支出から旅行分を除いた額)=314万5400円/年

・収支:424万円−314万5400円=109万4600円/年

年間の収支はプラス109万4600円。かりに旅行で年間10万円使ったとしても99万4600円のプラスです。

つまり、家計には年間100万円ほどの余裕があります。そのうち、4万円×12カ月(毎月の積立)+2万円×2カ月(年2回の増額)=52万円は意識的に貯めているようです。

上記の計算が正しいとすると、さらに50万円ほど貯まっていると思われます。いかがでしょうか、“感覚的”にも特に違和感はないでしょうか。年間50万円の差があると、ライフプランはだいぶ変わってきますから、実際の収支をもう一度見つめ直してみましょう。

アドバイス2:計算上は57歳リタイアも大丈夫。過度な不安は不要

では、57歳で早期リタイアが可能かどうか計算してみます。まずは老後資金について。今から57歳になるまで8年間ありますから、さきほど計算した年間のプラス分100万円を前提とすると、100万円×8年間=800万円が貯まります。

57歳時点での退職金をかりに200万円とすると、今からリタイアまでの間に800万円+200万円=1000万円が貯まる計算になります。

現在の貯蓄1760万円に1000万円を足して2760万円。さらにドル建て終身保険の戻り分も加算されるでしょう。

一方で、老後の支出はどれくらいになるでしょうか。

リタイア時には住宅ローンとがん保険の支払いが終わっているとして、月々の支出は10万2500円。旅行を除いたボーナスからの支出は18万3000円ですから、10万2500円×12カ月+18万3000円=141万3000円/年の支出になります。

つまり8年間で1130万4000円の支出です(介護保険料と健康保険料は考慮していません)。

57歳から64歳までの8年間は無収入とします。57歳時点での老後資金から最初の8年間の総支出額を差し引くと、65歳で年金受給が始まった時点の貯蓄総額は、2760万円−1130万4000円=1629万6000円となります。

年金収入は額面で10万円として、手取りでおおよそ9万円だと試算しますと、年金受給開始後の家計収支は、

(9万円−10万2500円)×12カ月−18万3000円=△33万3000円

33万3000円が年間の赤字です。

1629万6000円(65歳時点の貯蓄)÷33万3000円(毎年取り崩すマイナス分)=48.93……年。つまり、ちょうすけさんが114歳になるまで貯蓄が残る計算です。あくまでも計算上ですが、これだけ余裕があるということになります。

リタイア後に施設への入居を検討しているとのことですが、57歳時点での入居は早い印象があります。

実際の入居は20〜30年先の話だとすると、その頃には相当社会情勢が変わっていることでしょう。というのも、ちょうすけさんは団塊ジュニア世代。人数が多い世代が一気に老後を迎えますから、入居にかかるコストもインフラ制度もだいぶ変わっている可能性が高いと考えられます。

今から“現状”を前提に備えるよりも、57歳でリタイアした時に、改めて計算し直して考えてみてはいかがでしょうか。

アドバイス3:働く時間が浮いたら、その時間で何をしますか?

57歳でのフルリタイアは、計算上見えてきました。かりに、仕事を完全に辞めたとして、その時間を何に使いましょうか? ここで老後、自由になる時間のシミュレーションをしてみましょう。まず、リタイア前に働いていた時間はどれくらいだったでしょう。20歳から57歳まで働いたとして37年間。1年のうち250日出勤し、毎日9時間(労働時間8時間+昼休み1時間、計9時間を想定)働いていたと仮定すると、現役の時に働いていた総時間は、9時間×250日×37年間=8万3250時間です。

次に、老後の自由時間を計算してみましょう。かりに58歳から平均寿命の87歳までの29年間生きたとします。毎日365日がオフ。半日が暇だと考えると、12時間×365日×29年=12万7020時間。

なんと、現役時代に働いてきた時間をはるかに超える時間が自由になります。何かよほどやりたいことがない限り、これでは“手持ちぶさた”と感じる人が多いのではないでしょうか。

ボランティアなり、旅行なり、趣味や仕事があると、より生活が充実してくるのではないかと思います。ぜひ今から、リタイア後にやりたいことを探していきましょう。そうでなければ、むしろ少しでも働いたほうがいいかもしれません。

またリタイア後、ずっと家にいる生活となると、水道光熱費などのコストアップにもつながりかねません。

また、労働による収入が完全にストップしてしまった場合、年金額の減額があると不安に陥りかねません。多少なりとも労働収入があると、貯蓄の減りが緩やかになるのみならず、心の安寧につながります。

今の仕事を辞めて浮いた時間をどのように過ごすかで家計も心も大きく変わっていきますから、なぜリタイアしたいのか?老後に何をしたいのか?など、今のうちにゆっくりと考えてみてはいかがでしょうか。

最後に現在加入している終身医療保険について。終身払いなのが少し心配です。死亡保障の150万円を月々支払いの保険料3000円で割ると500カ月、つまりおよそ42年分。90歳まで毎月3000円をコツコツ貯めると、150万円超となることを意味します。

終身払いは、長く払えば払うほど支払い累計額が大きくなりますから、保障と貯蓄でどう備えるか、ご自身に合うバランスを検討してみるとよろしいかと思います。

相談者「ちょうすけ」さんから寄せられた感想

実はリタイア後にやりたいことがありまして、今回57歳でフルリタイアが計算上可能とのことで、漠然とした不安が少しスッキリした気がします。フルリタイアを目標に、実際の収支(保険の見直しも含めて)の見つめ直しも行っていきたいと思います。アドバイスをありがとうございました。

教えてくれたのは……八ツ井慶子さん

大学卒業後、大手信用金庫に入庫。本当にお客様にとっていいものを勧められる立場になりたいとの思いから、個人相談が中心のファイナンシャル・プランナーとして独立し、テレビ、新聞、雑誌などでも活躍中。

取材・文/長島美樹

(文:あるじゃん 編集部)