この年齢から可能な資金防衛策はありますか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は62歳、パート勤務の女性です。これまで親の面倒をみながらコツコツと資産を蓄えてきましたが、一人暮らしとなり、定年も過ぎた今、将来が不安とのこと。今後の住まいや人間関係、老後資金への備え、資金防衛の方法など、不安は多岐に……。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

相談者

ねこねこさん(仮名)女性/パート・アルバイト/62歳

東京都/持ち家・一戸建て

家族構成

一人暮らし相談内容

親の病気(精神病)や、きょうだいの不就労など、家庭内で揉め事がいろいろあり、結婚しないでここまで来ました。親を看取り、きょうだいとも縁を切り親の残した古い家屋に一人住まいをしています。定年退職をして、今は時間を減らしたパート勤めをしております(体を使う仕事なのでそろそろやめたいです)。一人暮らしで人間関係も薄い生活をしておりますので、今後が心配です。元気でいられるうちに、今の上物はお金にならないにせよ、土地を売ってマンション型の老人ホームに入るのがいいのか、このまま暮らせるうちはここで家をリフォームしつつ最後まで暮らしていきたい気もします。やりたいことも我慢しつつ、お金をコツコツと貯めてきました。ただ、このところの物価上昇やら普通貯金にお金を入れておくだけではどんどん目減りするだの、いろいろ見聞きすると不安で仕方がありません。

NISAも遅ればせながら今年から始め今は月10万円積み立てています。今後、定期預金から1000万円ほど、NISAに投資しようと考えています。お金の預け先もよく分からず、これからどうしたらいいか不安ばかりが募ります。

|

|

|

|

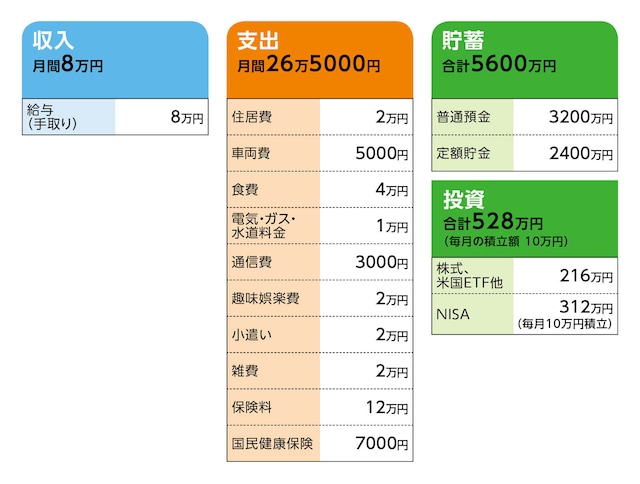

家計収支データ

ねこねこさんの家計収支データは図表の通りです。

家計収支データ補足

(1)加入保険の保障内容・米ドル建て終身保険(55歳加入、65歳払込終了、死亡16万ドル、65歳時の解約返戻金8万5520米ドル)=毎月の保険料11万4500円

・医療保険(入院5000円、他に医療特約)=毎月の保険料5500円

<※以下、保険料払込終了>

・介護保険(終身、要介護2以上で年43万円を生涯支給、62歳以降で解約返戻金430万円)

・個人年金保険(65歳から10年確定、年金額20万円)

・生前給付保険(死亡・特定疾病で200万円、65歳時の解約返戻金150万円)

・終身保険(死亡350万円、65歳時の解約返戻金150万円)

(2)趣味娯楽費について

「月2万円」の内訳は、スポーツクラブの会費1万500円、他に映画、芝居、落語など。

なお、今まで「やりたいことも我慢しつつ」としていたものは旅行。今後、外出が難しくなっても、楽しめる趣味、習い事をしたいと考えている。

(3)公的年金の受給額

年額131万円。年金は住民税が発生しない155万円になるまで繰下げたほうがいいか検討中。

|

|

|

|

現状の年間収入100万円以下を当面続け、体力的に仕事量を減らしながら67、68歳くらいまで働くことを希望。

(5)交友関係について

相談できる親しい友人は2人いるが、ともに10歳年上のため、いつまでも相談をし続けられるかは分からない思いもあり、行動範囲を広げて新しい友人を作りたいと考えている。

FP深野康彦の3つのアドバイス

アドバイス1:早々に退職し、リタイアしてもいいのではアドバイス2:資産は使ってこそ生きる

アドバイス3:一人暮らしなら「安心」できる環境を

アドバイス1:早々に退職し、リタイアしてもいいのでは

いくつかご相談がありますが、私が気になる点は、「体を使う仕事なのでそろそろやめたいです」という部分。一方で「68歳くらいまで、仕事量を減らしながら働くことを希望」とあります。もし、今後も働くことが、資金的に将来が不安だからという理由だけなら、無理をしてまで働かなくていいのではないでしょうか。そこまで頑張らなくても、老後資金は十分に準備できると考えるからです。

今月退職され、そのままリタイアするという、もっともリタイア時期が早いケースで、試算をしてみます。

|

|

|

|

生前給付保険と終身保険を65歳に解約したとして、解約返戻金は計300万円。介護保険は、要介護2以上で年43万円支給を考えると、解約しても受け取る額にあまり差はないと思えるので、これも解約すると解約返戻金は430万円。

米ドル建て終身保険の解約返戻金は、1米ドル=140円換算で受け取ったとして、約1200万円。これに個人年金保険の年金総額が200万円ですから、トータルで2130万円。現在の金融資産と合わせて8258万円。これが現時点でリタイアされた際に、備えることが可能な老後資金となります。

生活費は26万5000円。これが65歳に達するまで続くとします。ちょうど丸3年とすると、954万円。したがって65歳になった時点で残る老後資金はざっと7300万円(投資商品の評価額は変動しないとする)。

65歳以降は公的年金の受給となります。受給額は年額131万円とのこと。手取りで月額9万5000円とします。対して、生活費は保険料コストが大きく減りますから、月14万円ほど。つまりは、年金の不足分として、年間で54万円を老後資金から取り崩すことになります。このペースは、先の老後資金が底をつくまで135年かかるということを意味します。老後の予備費(医療・老後費、住宅のリフォーム、クルマの買い替え、家電などの買い替え)を考慮しても、一般的な金額であれば、老後資金では困らないでしょう。

アドバイス2:資産は使ってこそ生きる

したがって、今すぐ退職し、そのままリタイアされても資金的に問題はないことになります。もちろん、あくまで試算にすぎません。確かに不確定要素はあります。物価高はまだ続く可能性もあるでしょう。毎月、手持ち資金が減っていく生活に不安を感じるとしても、それは自然のことかもしれません。

しかし、ねこねこさんは今まで、やりたいことも我慢してコツコツ貯めてこられた。なのに、この先も不安に思いながら、体力的に厳しい仕事を続けることは、もったいないと感じます。長生きをしても、元気に行動できるかどうかは、また別の話です。無理をせず、我慢もせず、自分のために楽しい生活を過ごすことを優先してもいいのでは。すぐにリタイアしなくても構いませんが、働いてもあと1、2年程度ではないでしょうか。ともあれ「いつでもリタイアできる」という思いを持ってください。

したがって、お金の目減りに対しての防衛的な運用方法のご相談もありますが、テクニカルなことはさておき、まずは将来を不安視しないことです。

今後の資産運用として、定期預金から1000万円をNISA口座に移すことは、資産配分としても、また現在の投資商品から考えても偏っているとは思いません。しかし、同時に投資リスクを積極的に取る必要もないでしょう。これを上限に、今後は利益のあるものから徐々に現金化していく方向でいいと思います。

運用で言うなら、米ドル建ての終身保険の保険料ですが、残りの支払い3年分を前納してもいいと思います。その後の為替の変動にもよりますが、結果的に保険料が抑えられるはずです。

「一人暮らしの金銭的な終活」というご相談もありました。資産を遺す必要がないなら、資産は使ってこそ生きる。それが終活の基本では。ねこねこさんなら、むちゃな使い方はしないでしょうから、豊かな日々を過ごすために自分のペースで、なおかつ積極的に使うべきだと考えます。

アドバイス3:一人暮らしなら「安心」できる環境を

次に、今後の住居について。ねこねこさんは、マンション型の老人ホームか、ご実家をリフォームして住み続けるかを検討しているとのこと。先の試算であれば、どちらも可能ですし、最終的にはご自身が希望される形でいいと思います。ただ、人間関係の薄い一人暮らしをしていることが不安なら、「サ高住(サービス付き高齢者向け住宅)」も候補になると思います。バリアフリー構造のマンション型の賃貸住宅で、介護や医療とも連携したサービスを提供しています。基本的に食事、入浴、外出、外泊などの制限はなく、自宅と同様に生活できます。集合住宅ですから、さまざま人との交流機会も増えるはずです。

もちろん、元気なうちは自宅で暮らし、ご自身で趣味などから人との交流を増やすのもいいでしょう。ただ、介護が必要となった場合、慌てて施設を探すのは限界があります。ねこねこさんがもっとも考えるべき一人暮らしのリスクは、資金的なことはではなく、安心できる環境、生活のセーフティーネットが確保できているかということ。

そのためにも「サ高住」に限らず、さまざまなタイプ、目的の施設を早めに見学しておくことは無駄にはならないと思います。

あと公的年金の繰下受給は、資金的に余裕があるので、特に実施する必要はありません。それよりも保険料月5500円の医療保険は、詳細の内容は分かりませんが、基本的には解約されていいと思います。保険料分を医療費用に貯蓄し、実際に医療費が発生した場合は貯蓄から捻出する。そのほうが効率的で無駄がありません。

相談者「ねこねこ」さんから寄せられた感想

深野先生、アドバイスをいただきありがとうございました。お金に関して不安な気持ちばかりで悶々としていたので、適切で心優しいアドバイスをいただいてほっとしています。長年の胸のつかえが取れた思いです。これからは旅行に行ったり習い事をしたり、もう少し積極的に自分が楽しめることをしたいです。また今後の住まいについても、時間をかけて調べて納得する答えを出したいと思います。やみくもに恐れるばかりでなく、きちんと向き合って対処していきたいです。気持ちが前向きになれました。感謝の気持ちでいっぱいです。

教えてくれたのは……深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文/清水京武

(文:あるじゃん 編集部)