夫と離婚して貯金はゼロに。住宅ローンはあと14年間あります

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、夫の借金が理由で離婚をし、3人の子どもの大学費用と、自分の老後のお金で悩む52歳の会社員女性。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

相談者

シークァーサーさん(仮名)女性/会社員/52歳

大阪府/持ち家(マンション)

家族構成

子ども3人(大3・大1・高1)相談内容

数年前に離婚したシングルマザーです。養育費は数カ月に1回数万円(あてにできず)。元夫の借金が離婚理由のため、貯金はゼロ。住宅ローンはあと14年間あります。60歳定年で退職金はなし、希望すれば65歳まで雇用されますが、年収は半分になります。子どもの学費は、貸与の奨学金制度を利用しているので、65歳ぐらいまでは、住宅ローンと奨学金の返済で貯金は難しいです。保険は共済と、万が一のために、自身に1500万円の生命保険をかけています。65歳からの年金の試算では13万円ほどのようです。

何を削って何を増やせばいいのか、どうすれば乗り切れるのかご教示いただきたく、ご相談させていただきました。よろしくお願いします。

|

|

|

|

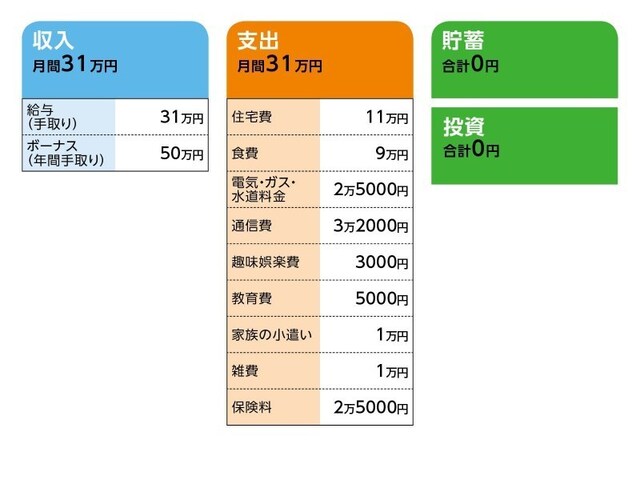

家計収支データ

シークァーサーさんの家計収支データは図表のとおりです。

家計収支データ補足

(1)収支について養育費は末子が成人するまで支払われる。用途は主に、通学定期券代など

(2)住宅費について

購入時の物件の状況/新築

物件価格/3000万円

諸費用/200万円

頭金/800万円

ローン残高/1200万円

借り入れ期間/32年

金利のタイプ/固定

毎月の返済額/9万円

ボーナスの返済額/0円

固定資産税/12万円

(3)通信費について

家族4人のスマホ代

(4)加入保険について

<本人>

・生命保険(60歳まで、死亡保障1500万円)=毎月の保険料6000円

・共済(入院1万円、がん特約)=毎月の保険料3000円

・収入保障保険(60歳まで働けなくなった場合、月々10万円)=毎月の保険料1万円

<子ども>

・共済(入院2000円)=毎月の保険料6000円

(5)雑費の内訳について

ドラッグストアにて、洗剤やペーパーなどの消耗品

(6)ボーナスの主な使い道について

固定資産税の支払い12万円、火災保険3万円、NHK受信料2万円、教科書代など30万円

(7)子どもの貸与奨学金について、借入総額と金利、年数について

2人それぞれ360万円ずつ貸与。卒業して半年後から毎月2万円ずつ返済予定

(8)進学の状況について

全員、自宅通学。末子も大学進学希望

FP深野康彦の3つのアドバイス

アドバイス1:毎月5万円の貯蓄を今すぐ始め、10年で500万円を目指してアドバイス2:あと1〜2年で貯蓄のペースは上がるので、それまでは無理しない

アドバイス3:住宅ローンの借り換え、教育費無償化の動きも確認して

アドバイス1:毎月5万円の貯蓄を今すぐ始め、10年で500万円を目指して

お一人でよく頑張られていらっしゃいます。お子さん3人の学費に加えて、住宅ローンの返済とこれまで貯蓄ができなかったのは仕方ないことですね。でも、ここからは、お金を貯めると決めて家計の見直しをしていきましょう。目標は、毎月5万円、年間60万円、10年で500万円(予備費に100万円)です。まず、家計支出のなかで、大きな出費をチェックしていきましょう。住宅費については、アドバイス3で説明します。食費9万円、通信費3万2000円、保険料2万5000円。ここから5万円を捻出します。

食費については、家族4人ということを考慮しても、少しかけすぎのように思います。シークァーサーさんが働きながら家事もこなすのは大変だと思います。大学生のお子さんと協力して、節約メニューなどを考えてみてください。

通信費についても家族4人分で家族割などのプランを使っているとは思いますが、これもお子さんたちと相談して、スマホの使いすぎがないかチェックしてみてください。

|

|

|

|

食費で3万円、通信費で1万円、保険の解約で1万円。これで5万円です。水道光熱費はムダをなくすように家族全員が心がけるようにすれば、ここからも貯蓄に回せるお金ができます。一気に全部、解決するのは難しいかもしれません。できるところから、今日からでも始めてください。

アドバイス2:あと1〜2年で貯蓄のペースは上がるので、それまでは無理しない

とにかく、今は貯蓄ゼロなので、少しでも現預金を残すことが第一です。次のステップは、100万円貯めることができたら、お子さんの保険、共済を解約することです。貯蓄がないうちに、万一お子さんが病気・ケガで入院となると、支払いが困難になりますので、100万円貯まるまではこのままで。100万円貯まったら、共済は不要です。あと1年したら、第1子は大学を卒業、第2子もあと3年。大学卒業して社会人になれば、シークァーサーさんの負担もずいぶん楽になるでしょう。同居のままだとしても、生活費の一部を家に入れてもらうことも考えてみてください。

そうすれば、貯蓄のペースも上がり、毎月5万円以上、貯蓄することができるようになるでしょう。近い将来の予定もイメージできれば、今、必要以上に無理することはありません。ご自身の健康に注意して、働けるうちは働き、貯蓄を増やしていきましょう。

|

|

|

|

アドバイス3:住宅ローンの借り換え、教育費無償化の動きも確認して

家計支出のなかで、大きなウエイトを占める住宅ローンですが、固定金利で借り入れされています。金利次第では、低金利の住宅ローンへの借り換えや、借入金融機関で金利引き下げの交渉ができるかもしれません。ただ、借り換えができたとしても、借り換えにかかる手数料が必要になりますので、まずは、金利引き下げができないか、交渉してみてください。あと14年返済が続きますので、毎月1万円下がるだけでも、大きな差になります。

また、高校1年生の第3子が大学に進学する際は、高等教育無償化、給付型の奨学金が使えるかもポイントになります。ただ、今のところ年収380万円未満の世帯が対象となっているため、シークァーサーさんの年収では難しいかもしれませんが、教育費の支援制度は今後も強化されていくと思われますので、チェックしておくようにしてください。

最後になりますが、離婚後、お一人で頑張ってこられたわけです。お子さん3人は、家計状況を十分理解できる年齢だと思います。これをきっかけに、ぜひ、ご家族で話し合いをされてください。

大学の学業が優先ではありますが、バイトなどで家計を助ける、自分のスマホ代は自分で負担するなど、お母さまをサポートしてほしいと思います。このままでは、貯金ゼロで、65歳からは毎月13万円の年金だけで生活しなければならないこと、率直に話してみませんか。

シークァーサーさんが老後資金を貯めるには、お子さん3人の協力が必要だと思います。毎月5万円の貯蓄目標は、家族全員で達成してくださいね。

相談者「シークァーサー」さんから寄せられた感想

先生からのアドバイス、読ませていただきました。もっと厳しく指摘されるかと思っていましたが、励ましの言葉をいただいて涙が出そうになりました。食費については、かけすぎと自分でも思っていましたが、残業があると作る気力もなくなってつい買ってきてしまったりするので、子どもたちにも手伝ってもらいながら、改善しようと思います。通信費や住宅ローンについても検討してみます。

なんとか貯金ゼロからの脱出を図りたいと思います。ありがとうございました。

教えてくれたのは……深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

(文:あるじゃん 編集部)