やっとアルバイトを始めましたが、これからどんどん子どもにお金もかかります

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、共働きだったときに高い住宅ローンを組んでしまい、これから子どもにお金がかかるので不安だという40代の主婦の方からの相談です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

相談者

M子さん(仮名)女性/パート・アルバイト/40代

関東/持ち家(一戸建て)

家族構成

夫(47歳)、子ども2人(8歳・5歳)相談内容

もっと貯金をしたいのですがなかなか貯まらず不安です。共働き時代に家を購入し、高めの住宅ローンを組んでしまいました。そのときに貯金をほとんど使ってしまい、その後子どもが2人でき、なかなか働きに出られず、お金も貯まらず、去年からやっとアルバイトを始めました。それも毎月バラバラの収入で安定しませんが、多少は貯金ができるようになりました。これからどんどん子どもにお金もかかりますし、それと同時に自分たちの老後資金も貯めなくては、と思うと不安で仕方がないです。

児童手当は、すぐ子ども用口座に入金しており、私のお給料も手は付けていません。子どもの口座が2人分で230万円ほど貯まっていまして、その他には300万円くらいしか貯金がありません。

|

|

|

|

支離滅裂で申し訳ありませんが、この先教育費、老後資金をどう貯めたらいいのか、教えていただけると幸いです。どうぞよろしくお願いいたします。

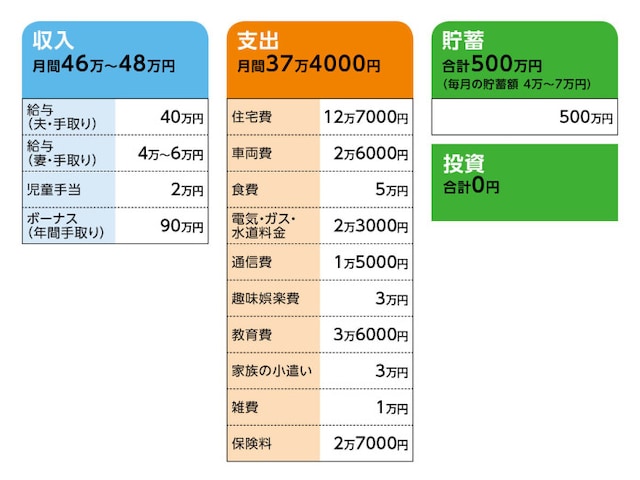

家計収支データ

M子さんの家計収支データは図表のとおりです。

家計収支データ補足

(1)住居費について・購入時の物件の状況:新築

・物件価格:5300万円

・頭金:900万円

・ローン残高:3200万円

・借入期間:35年(一度借り換えして3年縮めました)

・金利のタイプ:固定金利0.53%(来年変動に切り替わるローンです)

・ボーナスの返済額:0万円

・固定資産税:約14万円

(2)車両費について

<車のローン>

・借入額:200万円

・月々の返済額:約1万8000円

・借入期間:10年

相談者コメント「今後車の買い替えについては未定ですが、乗り倒すよりは高く売れるうちに売って買い替えると思います」

(3)加入保険について

地震保険:5年で約12万円

車保険:年約4万6000円

夫/三大疾病収入保障保険(年額100万円)=毎月の保険料7500円

夫/家族収入保険(年金月額10万円)=毎月の保険料4000円

相談者コメント「主人の親が払っている共済にも加入。また、給料から天引きの生命保険も入っているようですが、本人も詳しく把握していないようです」

本人/共済(入院保障)=毎月の保険料2000円

本人/死亡保険(1000万円)=毎月の保険料1300円

子ども/学資保険(中学高校入学時各30万円、18歳100万円、20歳100万円の合計260万円)=毎月の保険料1万610円

相談者コメント「下の子は未加入です。別途、小学校、幼稚園経由で入る保険が1000円×2人分で、年間2万4000円」

(4)教育費について(相談者コメント)

教育費の内訳は幼稚園代が月1万円くらい、小学校が6000円くらい、その他は習い事になります。子どもの進路については、できれば大学まですべて公立に進学希望。難しければ大学は私立でも(どちらにしても自宅から通う前提で)。

(5)ボーナスの主な使い道について

帰省10万円、旅行費用10万円、固定資産税、車検、家具家電の買い替え、生活費の補填、地震保険、車の保険など。

|

|

|

|

貯蓄額500万円の内訳は、子ども2人の口座230万円とその他300万円になります。

(7)勤め先について(相談者コメント)

退職金は2000万円出る予定、と聞いていますが会社の状況によるのでは、と思います。心配性なので、あまりあてにしすぎないようにしています。

同じ職場かはわかりませんが、60歳以降も働く予定です。私は子どもがもう少し大きくなったら、もっと働きたいと考えています。

(8)年金について(相談者コメント)

ねんきん定期便では主人が約年98万円、私が約年56万円となっています。個人年金や確定拠出年金などはまだ始めていませんが、主人は企業型のものをやりたいと言っています。おすすめのものがありましたら、教えていただきたいです。

FP深野康彦の3つのアドバイス

アドバイス1:毎月の貯蓄とボーナスからの貯蓄を先取りで確保するアドバイス2:教育費と車の買い替えで60歳時点の貯蓄はなくなる可能性も

アドバイス3:収入アップと家計の見直しで現役の今、貯蓄の上積みを

アドバイス1:毎月の貯蓄とボーナスからの貯蓄を先取りで確保する

M子さんがパートで収入を得られるようになったのは、今後の家計を考えると、とてもよかったと思います。パート収入が安定していないようですが、ここから貯蓄プランをしっかり立てていってください。|

|

|

|

そのためには、毎月の貯蓄額を決めてしまい、収入から先取りして、確実に貯蓄してしまうことです。

ボーナスも同じで、残ったら貯蓄ではなく、あらかじめ出費が想定できる税金や保険料などを除き、いくらなら貯蓄できるかを決めてしまい、残ったお金で、家電の買い替えや旅行・帰省費用に充てるようにすれば、使いすぎることはありません。

アドバイス2:教育費と車の買い替えで60歳時点の貯蓄はなくなる可能性も

現在の収支で今後、子どもの教育費や車の買い替え、老後資金がどうなるのか、試算してみましょう。あまり余裕はありませんよ。毎月の貯蓄は8万円。ボーナスからは30万円。これで年間126万円の貯蓄です。ご主人が60歳になるまでの13年間で貯められるのは、1638万円です。これに現在の貯蓄500万円、お子さんの学資保険の260万円を加えて、2398万円。約2400万円です。

この間、お子さん2人の教育費として、全て国公立とすれば1100万〜1200万円かかります。さらに、車の買い替えが2回あるとして、現金で200万円×2回で400万円の出費もあります。そうなると、60歳時点での残りは、最大で900万円程度ということになります。

お子さんの進路は大学まで国公立とのことですが、もし大学が私立となると、さらに400万円程度教育費が増え、残りは500万円程度、突発的な支出が増えるなど想定外が起これば、60歳時点の貯蓄はゼロ、ということもありえないことではありません。

退職金はあてにしないと書かれていますが、老後資金としては、退職金が生命線になるといえます。

さらに、一戸建てなので、住宅の修繕費もかかってくるようになります。住宅ローンの残りは、60歳時点でも1300万〜1400万円程度あるのでは? 退職金が2000万円だとしても、住宅ローンを一括繰り上げ返済してしまうと、老後資金は700万円程度しか残らないことになります。

アドバイス3:収入アップと家計の見直しで現役の今、貯蓄の上積みを

60歳以降もご夫婦で働き、65歳からは年金が月額13万円ほど。その収入の範囲で生活をし、生活費の不足分を貯蓄から取り崩しをしない、ということであればいいのですが、そこまで生活をダウンサイジングできるのか、老後資金が700万円程度で大丈夫か、ということも、ご夫婦で話し合ってみてください。まだ遠い先のように思えるかもしれませんが、60歳以降は貯蓄ができなくなりますから、今できることをやっておくほかありません。

最初の話に戻りますが、M子さんは、さらに収入アップを目指してほしいと思います。あと3年すれば、上のお子さんは中学生です。パート勤務からフルタイム勤務にシフトできれば、その分、貯蓄を増やすことができます。

さらに、フルタイム勤務であれば、厚生年金への加入など社会保障が充実します。これは老後の公的年金の受け取り額にも影響があります。

もうひとつは、やはり現状の家計支出をもう一段、絞ることです。毎月8万円貯蓄するとしても38万円は支出に使えます。

各費目の予算配分をもう一度検討してみてください。趣味娯楽費、家族の小遣い、車は買い替えの際にはローンは組まず、その時点で現金で買える範囲とするなど、出ていくお金をシビアに見直すことです。

もし収入アップと家計の見直しで毎月5万円を貯蓄増できれば、10年で600万円貯まり、老後資金に上乗せすることができます。お子さんの手がかからなくなったときから、ご主人の定年退職までに、どれだけ貯蓄を上乗せできるかによって、老後の生活は変わります。

家計を絞る一方で、心配なのは保険です。ご主人の親御さんが払っている共済や、会社で加入している保険の中身次第ですが、データに書かれている保険では保障が不足しています。

ただ、共済や会社の保険の保障内容によっては、逆に、今、加入している保険は重複しているかもしれません。重複していれば、解約して保険料は貯蓄に回せます。保障の中身については、再度確認してみてください。

最後に、年金についてですが、毎月の貯蓄のうち、いくらかはM子さん名義でiDeCo(個人型確定拠出年金)にしてもいいでしょう。全世界株式型やMSCI(国際株式インデックス)を指標とする投資信託を選べばいいと思います。

ご主人の会社で企業型を導入していれば、すでに加入されていることになります。勤務先で導入されていなければ、M子さんと同様、個人型に加入となります。勤務先に確認されてみてください。

お子さんとのお出かけで、楽しい思い出を積み重ねることは、とても大事なことです。でもお金をかけずともできることはあります。

遠出の旅行であれば、予算を立て、貯蓄プランに影響のない範囲で行くなど、ご主人と工夫しながら、やってみてください。何を優先するかは、ご夫婦でしか決められないことです。

相談者「M子」さんから寄せられた感想

このたびはアドバイスをくださり、ありがとうございました。今までもやもやと感じていたことが、はっきり言葉になって改めて反省いたしました。「現状の家計支出をもう一段しぼる」「出て行くお金をシビアに見直す」など先生のお言葉ひとつひとつが刺さりました。家計簿もさぼりがちで、なんとかなると甘えていましたが、心を入れ替えて、主人と話し合いもし、自分ももっと収入を増やせるようがんばります! お忙しい中、貴重な機会をありがとうございました。

教えてくれたのは……深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文:伊藤加奈子

(文:あるじゃん 編集部)