「定額減税」によって令和6年分の所得税と住民税より一定額が減税される、ということになります。今回は所得税の「定額減税」を受ける上での注意点について解説します。

会社員の所得税の「定額減税」の基本

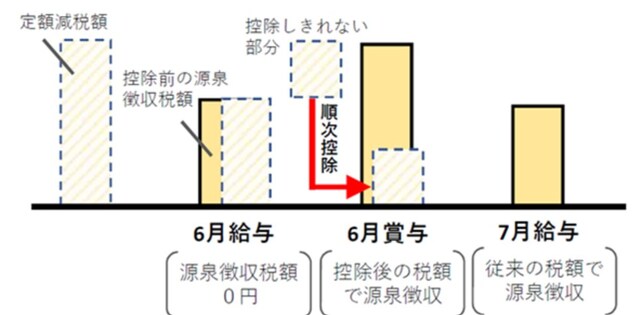

会社員などの給与所得者の場合の所得税の「定額減税」は、給与等に対する源泉徴収税額(給与から天引きされる所得税)から定額減税額が控除される(差し引かれる)方法で行われます。具体的には2024年6月以降の毎月の給与(賞与を含む)から天引きされる源泉所得税の天引きが、下記の金額に達するまで猶予されるということです。まずは6月分の源泉所得税額から控除し、控除しきれない分は7月分、8月分、と下記の金額に達するまで順次差し引いていくことになります。

・本人(日本国内に住所がある「居住者」に限ります)……3万円

・同一生計配偶者および扶養親族(いずれも日本国内に住所がある「居住者」に限ります)……1人につき3万円

もし納税者本人、配偶者、子ども2人といった場合には、下記が「定額減税」で源泉徴収税額から差し引かれる金額ということになります。

|

|

|

|

会社員が勤務先で所得税の「定額減税」を受ける場合の注意点4つ

会社員が勤務先で所得税の「定額減税」を受ける場合の最大のポイントは「同一生計配偶者および扶養親族の数が勤務先に正しく伝わっているか」です。定額減税の対象になる同一生計配偶者と扶養親族は、必ずしも配偶者控除の対象者や扶養控除の対象者とは一致していません。以下の4つのことに気を付けてみてください。

注意点1:同一生計配偶者も扶養親族も居住者(国内に住所がある)に限る

所得税法の配偶者控除および扶養控除の規定においては「親族関係書類」で親族関係、そして「送金関係書類」において同一生計関係が確認できれば、国外居住親族であっても所得控除を受けることができます。しかしながら、定額減税の趣旨としては「国民所得の伸びが物価上昇を上回る状況をつくり、デフレマインドの払拭と好循環の実現につなげていく」ことがあるため、定額減税の対象者としての同一生計配偶者と扶養親族については日本国内に住所がある「居住者」に限られるとされています。

注意点2:源泉控除対象配偶者であっても定額減税の同一生計配偶者にならない場合がある

定額減税の同一生計配偶者とは控除対象者と生計を一にする配偶者のうち、合計所得金額が48万円以下の人となります。|

|

|

|

したがって、図のように、合計所得金額が48万円(パート収入ベースで103万円)を超え、95万円(パート収入ベースで150万円)以下の人は源泉控除対象配偶者ですが、定額減税の対象者としての同一生計配偶者には該当しないことになります。

注意点3:配偶者控除の対象配偶者以外でも定額減税の同一生計配偶者になる場合がある

配偶者控除として38万円の適用を受けるためには、納税者本人の合計所得金額が900万円以下であることがもとめられます。しかしながら、定額減税の対象者としての同一生計配偶者には納税者本人の合計所得金額は1805万円までとされていますので、納税者本人の合計所得金額が900万円を超える場合でも対象とすることができます。注意点4:16歳未満の扶養親族でも定額減税の扶養親族になる

そもそも16歳未満の扶養親族は、所得税法上の控除対象扶養親族ではありません。ところが定額減税額の計算の対象となる扶養親族とは、所得税法上の控除対象扶養親族だけでなく、16歳未満の扶養親族も含まれます。たとえば図の「山川二郎」さんは平成22年(2010年)7月5日生まれで、2024年6月1日時点で13歳です。「山川二郎」さんも定額減税の扶養親族に含めることになります。

扶養控除申告書のほかに追加で申告書を提出するケースも

定額減税の同一生計配偶者や扶養親族に該当する人がいる場合には、扶養控除等申告書のほかに「令和6年分 源泉徴収に係る定額減税のための申告書 兼 年末調整に係る定額減税のための申告書」(以下「源泉徴収・年末調整に係る定額減税のための申告書」という)を必要に応じて提出したほうがいいでしょう。|

|

|

|

2024年6月1日以降に、同一生計配偶者と扶養親族から外れた場合、年末調整時点で精算することに

定額減税の対象になる同一生計配偶者と扶養親族の数のカウントは、2024年6月1日時点で行うこととされています。したがって、給与の支給時点では同一生計配偶者と扶養親族の数としてカウントしていたケースでその後パート収入やアルバイト収入が103万円を超え、定額減税の対象になる同一生計配偶者と扶養親族の数から外れるケースもでてくるでしょう。

このような場合、年末調整時において再度、同一生計配偶者の有無および扶養親族の数をカウントし、年末調整作業の中で精算する仕組み(「年調減税事務」といいます)となっています。

2024年6月1日時点で給与支給時に定額減税を行い、再度、年末調整時の現況において同一生計配偶者と扶養親族の数のカウントが正しかったかどうかをチェックする二段構えの手続きと理解すればいいでしょう。

定額減税の実務を行う会社の経理部などでは、扶養控除等申告書(あるいは源泉徴収・年末調整に係る定額減税のための申告書)の記載内容から機械的に定額減税額を確定させ、従業員各人にヒアリングを行い、同一生計配偶者および扶養親族の数の把握に努めるケースはまれでしょうが、できる範囲内で、定額減税における同一生計配偶者と扶養親族の意義を理解し、給与計算時のミスは極力減らしていきたいものです。

文:田中 卓也(税理士)

都内税理士事務所にて13年半の勤務を経て、開業。事業計画の作成・サポートを中心に、経営相談、キャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・事業承継対策など多岐にわたる業務をおこなう。

(文:田中 卓也(税理士))